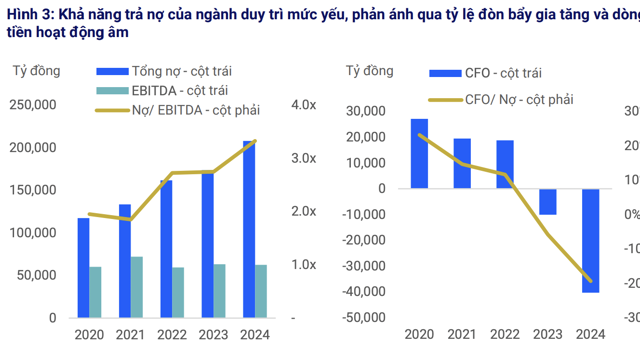

VISRating đánh giá khả năng trả nợ của ngành vẫn yếu, phản ánh qua tỷ lệ đòn bẩy gia tăng và dòng tiền hoạt động âm. Năm 2024, tổng nợ của các chủ đầu tư tăng 20% so với cùng kỳ lên 208 nghìn tỷ đồng....

Mặc dù có sự cải thiện trong doanh thu ghi nhận và nguồn tiền mặt nhưng lợi nhuận và dòng tiền hoạt động (CFO) của các chủ đầu tư tiếp tục suy yếu vào năm 2024. Tuy nhiên, trong cập nhật triển vọng ngành bất động sản, VisRating cho rằng các chủ đầu tư sẽ có hiệu quả hoạt động tốt hơn trong năm 2025.

Trong năm 2025, các chủ đầu tư sẽ cải thiện doanh số bán hàng và hiệu quả tài chính do hoạt động phát triển dự án gia tăng từ nửa cuối năm 2024 sẽ thúc đẩy nguồn cung nhà ở mới cùng với tâm lý tích cực của người mua nhà.

Các chính sách mới sẽ thúc đẩy nguồn cung và nhu cầu nhà ở trong năm 2025 và các năm tiếp theo. Luật Đất đai, Luật Nhà ở và Luật Kinh doanh Bất động sản (BĐS) sửa đổi có hiệu lực từ tháng 8/2024, cùng hơn 20 nghị định/thông tư, đã thúc đẩy hoạt động phát triển dự án và bán hàng. Số lượng dự án được cấp phép mới trong năm 2024 tăng 16% so với cùng kỳ.

Tại các thị trường lớn như Hà Nội và TP. Hồ Chí Minh, nguồn cung căn hộ mới tăng 90% so với cùng kỳ, trong khi tỷ lệ hấp thụ đạt mức cao nhất trong 5 năm, lên tới 106%. Nguồn cung nhà ở mới sẽ tiếp tục cải thiện trong năm 2025, nhưng sự phục hồi sẽ không đồng đều. Phân khúc Bất động sản nhà ở sẽ phục hồi mạnh mẽ, trong khi phân khúc Bất động sản nghỉ dưỡng sẽ chậm hơn.

Lợi nhuận ròng suy giảm trong năm 2024 do chi phí lãi vay tăng và khoản lỗ hoạt động của các chủ đầu tư đang phải đối mặt với các vấn đề pháp lý. Cùng với điều kiện kinh doanh cải thiện, các chủ đầu tư ghi nhận mức tăng trưởng doanh thu đáng kể, tăng 183% so với cùng kỳ, trong Q4/2024, góp phần làm tăng 8% doanh thu cho cả năm 2024.

Tuy nhiên, tổng lợi nhuận ròng vẫn giảm 7% do chi phí lãi vay cao hơn và khoản lỗ hoạt động của các chủ đầu tư đang gặp các vấn đề pháp lý, baogồm NRC, NBB và LDG. Chỉ có 10 trong số 30 công ty hoàn thành kế hoạch lợi nhuận cả năm 2024. Các chủ đầu tư lớn như DXG – công ty mẹ của Hà An (BBB, ổn định), NLG và VHM, ghi nhận biên lợi nhuận cao hơn sau khi hoàn thành các dự án quan trọng của họ, chủ yếu ở phân khúc thấp tầng.

VISRating kỳ vọng lợi nhuận của các chủ đầu tư sẽ cải thiện trong năm 2025, nhờ doanh số bán hàng tăng mạnh, thúc đẩy ghi nhận doanh thu và lợi nhuận.

Khả năng trả nợ của ngành vẫn yếu, phản ánh qua tỷ lệ đòn bẩy gia tăng và dòng tiền hoạt động âm. Năm 2024, tổng nợ của các chủ đầu tư tăng 20% so với cùng kỳ lên 208 nghìn tỷ VND, chủ yếu để tài trợ chi phí phát triển dự án (ví dụ: VHM, NLG, DXG), bổ sung vốn lưu động hoặc tái cấu trúc nợ đến hạn (ví dụ: NVL, NBB).

Nợ tăng lên dẫn đến chi phí lãi vay tăng 41% so với cùng kỳ, làm suy giảm tỷ lệ bao phủ lãi vay, phản ánh qua EBIT/Chi phí lãi vay từ 8.7x giảm xuống 5.6x. Tỷ lệ Nợ/EBITDA, thể hiện tỷ lệ đòn bẩy bình quân, từ 2.7x trong năm 2023 tăng lên 3.3x trong năm 2024.

Hầu hết các chủ đầu tư có dòng tiền hoạt động âm trong năm 2024, khi nhiều chủ đầu tư đã gia tăng giải ngân để đẩy nhanh phát triển dự án sau khi được phê duyệt pháp lý và dự kiến sẽ mở bán dự án vào năm 2025 (ví dụ: VHM, KDH, PDR), trong khi những chủ đầu tư khác vẫn đang vướng tình trạng chậm trả gốc, lãi trái phiếu và các vấn đề pháp lý dự án (ví dụ: NVL, NBB).

Đồng thời, kỳ vọng hồ sơ tín nhiệm của ngành sẽ cải thiện trong năm 2025, nhờ dòng tiền thu từ bán hàng được cải thiện, dẫn đầu bởi các chủ đầu tư lớn như VHM, KDH, DXG và NLG, với kế hoạch mở bán tăng mạnh tại các thành phố lớn.

Nguồn tiền mặt tăng mạnh nhờ điều kiện tiếp cận vốn cải thiện, củng cố bộ đệm thanh khoản cho các chủ đầu tư. Nguồn tiền mặt của ngành đã tăng 46% so với cùng kỳ trong năm 2024, đạt mức cao nhất trong 5 năm qua, nhờ vào dòng tiền mạnh mẽ từ hoạt động đầu tư và tài chính. Điều này đến từ khả năng tiếp cận vốn tăng lên thông qua vay ngân hàng và các hoạt động tái cấu trúc dự án như mua bán và sáp nhập, hợp đồng hợp tác kinh doanh và chuyển nhượng cổ phần.

Tổng nợ của doanh nghiệp bất động sản tăng mạnh lên 208 nghìn tỷ đồng, khả năng trả nợ yếu

VISRating đánh giá khả năng trả nợ của ngành vẫn yếu, phản ánh qua tỷ lệ đòn bẩy gia tăng và dòng tiền hoạt động âm. Năm 2024, tổng nợ của các chủ đầu tư tăng 20% so với cùng kỳ lên 208 nghìn tỷ đồng....